Auch die Yen-Schwäche ist eine Übertreibung

von Sven Weisenhaus

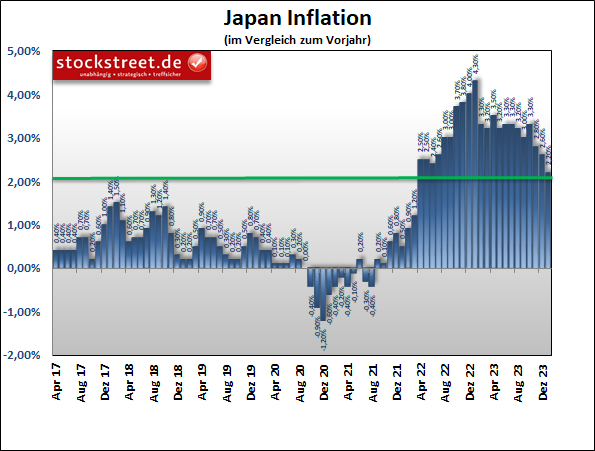

Die Inflation in Japan ist zu Jahresbeginn deutlich gesunken und hat damit den bereits starken Abwärtstrend der Vormonate noch einmal beschleunigt. Im Januar stiegen die Verbraucherpreise nur noch um +2,2 % zum Vorjahr, nach +2,6 % im Dezember und +2,8 % im November.

Was für die Europäische Zentralbank (EZB) und die US-Notenbank (Fed) jeweils eine sehr positive Nachricht wäre, da diese beiden Notenbanken die Inflation mit hohen Leitzinsen auf das Ziel von 2 % drücken wollen, dürfte bei der Bank of Japan (BoJ) gemischte Gefühle ausgelöst haben. Denn die Hüter des Yen versuchen mit niedrigen Zinsen die Nachfrage anzuheizen und der Wirtschaft mehr Schwung zu verleihen. Eine zu stark sinkende Inflation spricht aber eher dafür, dass die Nachfrage schwächelt und Unternehmen daher keine höheren Preise durchsetzen können.

Letztlich liegt aber auch das Inflationsziel der BoJ bei 2 %. Und diesem kommt die Notenbank derzeit immer näher. Erst wenn die Inflation deutlich unter diese Marke fällt, wäre das für die Währungshüter wieder ein Problem. Die ING Bank geht aber davon aus, dass die Teuerungsrate im Februar eher wieder bei 3 % liegen wird.

Zudem liegt der aktuelle Wert von +2,2 % über den Erwartungen von nur +1,9 %. Und daher dürfte die BoJ am Plan festhalten, im April konkrete Schritte zum Ausstieg aus der Zinskurvenkontrolle und der Negativzinspolitik einzuleiten. Zumal sich Notenbank-Gouverneur Kazuo Ueda in der vergangenen Woche optimistisch zeigte, dass sich die japanische Wirtschaft in einem positiven Zyklus befinde, in dem die Inflation steigen und das Lohnwachstum zunehmen werden.

Der Devisenmarkt rechnet nicht mit baldigen Zinsanhebungen

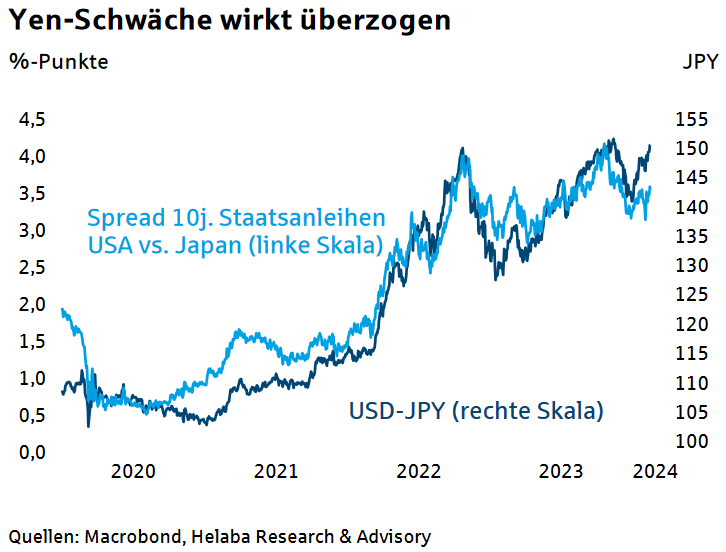

Schaut man allerdings auf den Devisenmarkt, dann gewinnt man schnell den Eindruck, dass die Anleger noch keine baldige Abkehr von der ultraexpansiven Geldpolitik der japanischen Zentralbank erwarten. Denn der Yen zeigt weiterhin Schwäche, vor allem gegenüber dem US-Dollar. Zwar hat der USD/JPY derzeit Schwierigkeiten, seinen aktuellen Aufwärtstrendkanal nachhaltig nach oben zu brechen (dunkelgrün im folgenden Chart), aber der Trend ist sowohl lang- als auch kurzfristig klar aufwärtsgerichtet.

Und da sich derzeit im sehr kurzfristigen Bereich ein aufsteigendes Dreieck bildet (dicke rote und grüne Linie) und diese Formation als bullish und somit trendbestätigend gilt, ist mit weiter steigenden Kursen zu rechnen. Das Hoch bei rund 152 Yen scheinen die Bullen also wohl noch erreichen zu wollen.

Schwache Wirtschaft spricht gegen baldige Zinsanhebungen

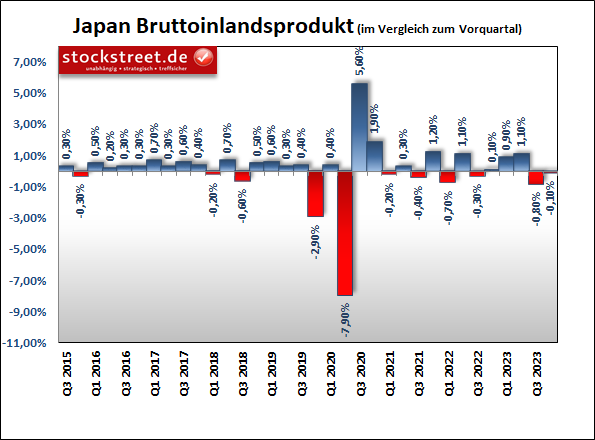

Diese Entwicklung dürfte vor allem mit den schwachen Wachstumsdaten zu tun haben. Ich erinnere daran, dass die japanische Wirtschaft in einer (technischen) Rezession steckt (siehe dazu auch Börse-Intern vom 16. Februar), da das Bruttoinlandsprodukt (BIP) zuletzt zwei Quartale in Folge gesunken ist.

Und die jüngsten Einkaufsmanagerdaten für Februar deuten darauf hin, dass die Wirtschaft auch im aktuellen Quartal noch schwächelt (siehe dazu auch Börse-Intern vom 22. Februar). Die japanische Wirtschaft scheint also noch auf eine geldpolitische Unterstützung angewiesen zu sein. Daher ist tatsächlich nicht damit zu rechnen, dass sich der Zinsvorteil des US-Dollar gegenüber dem japanischen Yen kurzfristig reduziert, was für eine anhaltende Schwäche des Yen bzw. eine weitergehende Stärke des USD/JPY spricht.

Auch die Yen-Schwäche ist eine Übertreibung

Am 18. Februar hatte ich den Lesern des Börsenbriefs „Target-Trend-CFD“ allerdings bereits berichtet, dass die Experten der Helaba die Yen-Schwäche – gemessen an den Zinsdifferenzen – für überzogen halten.

Wir erleben also nicht nur an den Aktienmärkten derzeit eine Übertreibung, sondern auch am Devisenmarkt. Und dieser Ansicht ist auch der japanische Finanzminister Shunichi Suzuki. Er zeigte sich kürzlich über die zu schnelle Wechselkursveränderung besorgt. Schnelle Bewegungen am Devisenmarkt seien unerwünscht, sagte er. Rückt damit wieder eine Intervention am Devisenmarkt näher?

Am 23.01.2024 lautete der Titel der Börse-Intern „USD/JPY: Allmählich wieder an Short-Trades denken“. Erste Short-Signale, die es im Anschluss gab, haben sich aber nicht bestätigt – im Gegenteil: Vom damaligen Kurs bei 148,551 Yen ging es weiter aufwärts. Selbst am Kreuzwiderstand aus der oberen Linie des aktuellen Aufwärtstrendkanals und der psychologisch wichtigen Marke von runden 150 Yen hatten die Bullen keine Probleme. Und dank des aufsteigenden Dreiecks (siehe oben) ist kurzfristig sogar mit noch weiter steigenden Kursen zu rechnen.

Mit Long-Trades kurzfristig auf einen bullishen Ausbruch spekulieren

Neue Short-Trades bieten sich aktuell also nicht an. Da ich das Aufwärtspotential als begrenzt ansehe, auch vor dem Hintergrund möglicher erneuter Devisenmarkt-Interventionen, würde ich aber auch auf neue Long-Trades verzichten, es sei denn, Sie sind sehr kurzfristig angelegt. Auf einen Ausbruch aus dem aufsteigenden Dreieck mit Kursziel 152 Yen kann man durchaus spekulieren.

Mit Short-Trades längerfristig auf eine Zinswende setzen

Und wenn Sie bereits Short-Positionen eingegangen sind, können Sie aus meiner Sicht durchaus daran festhalten, sofern Sie damit das längerfristige Szenario verfolgen, wonach spätestens ab Sommer erste Zinssenkungen durch die Fed und erste Zinsanhebungen durch die BoJ erfolgen. Allerdings sollte man über einen Ausstieg per Stop-Loss nachdenken, wenn die Aufwärtsbewegung im Bereich des Hochs bei 152 Yen kein Ende nimmt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)