Das gilt es beim Trading auf den Ölpreis zu achten

von Sven Weisenhaus

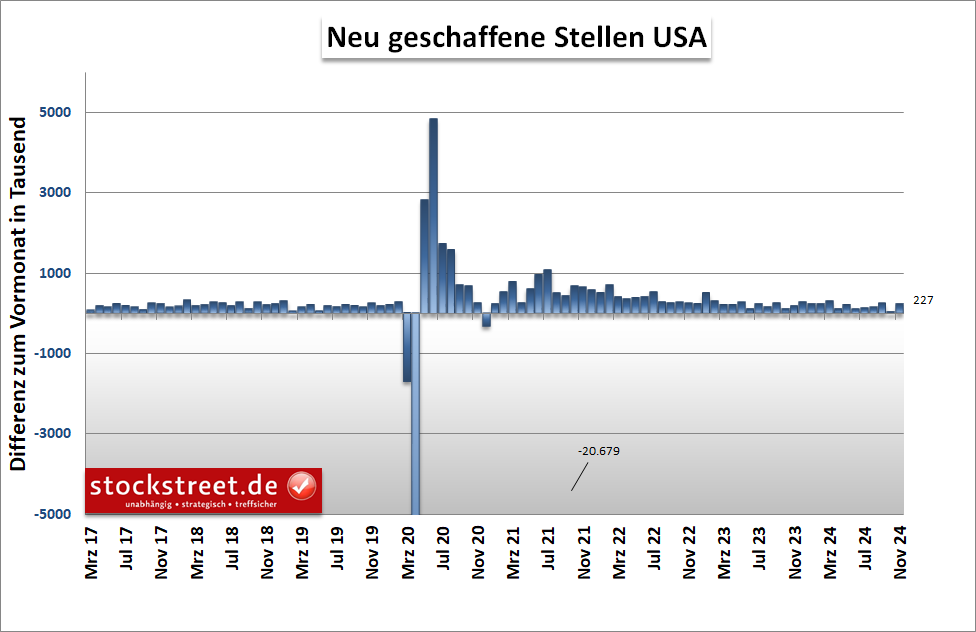

Die gestrigen Arbeitsmarktdaten aus den USA fielen nahezu wie erwartet und somit unspektakulär aus. Die Zahl der neu geschaffenen Stellen (außerhalb der Landwirtschaft) lag im November bei 227.000, mehrheitlich erwartet wurden 202.000.

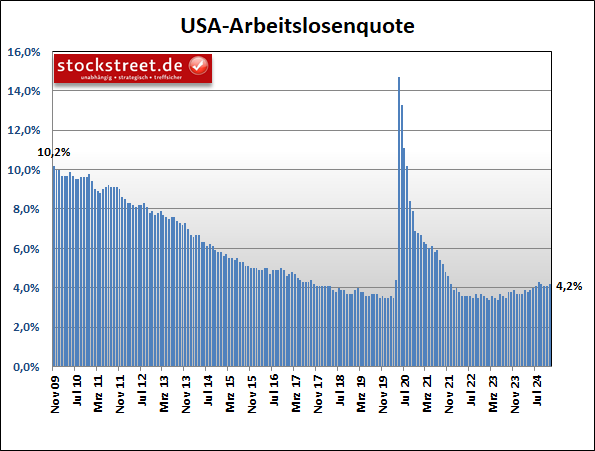

Die Arbeitslosenquote traf mit einem leichten Anstieg auf 4,2 % (Vormonat: 4,1 %) sogar exakt den Konsens.

Da im Vormonat nur (revidiert) 36.000 neue Stellen gemeldet worden waren, was deutlich unter den Erwartungen und dem Durchschnitt der vorangegangenen Monate lag, herrschte angesichts der aktuell wieder höheren Zahlen Erleichterung – die Aktienmärkte machten einen kleinen Freudensprung.

Arbeitsmarktdaten befeuern die Zinssenkungsfantasien

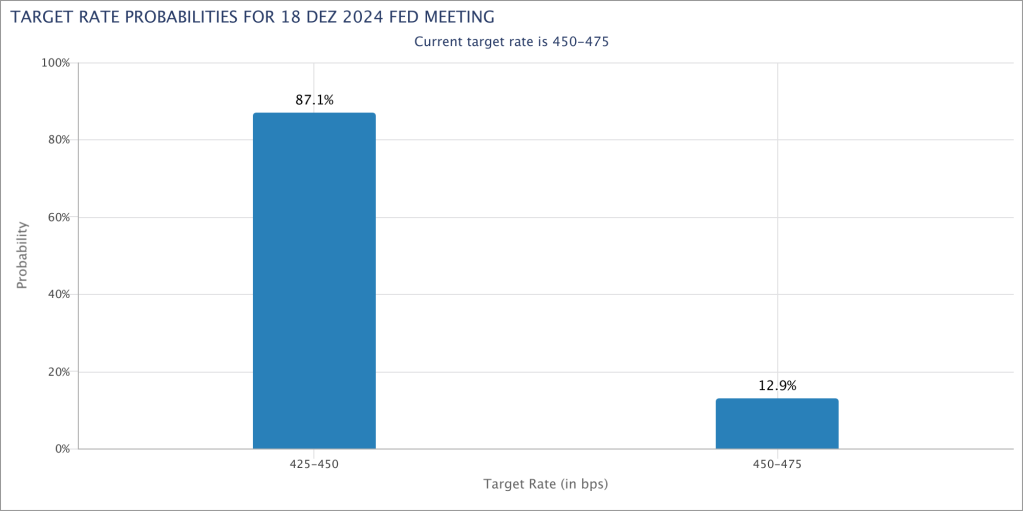

Zumal diese Daten einer Senkung des Leitzinses durch die US-Notenbank auf der anstehenden Sitzung nicht entgegenstehen. Denn die Zahl der neugeschaffenen Stellen deutet auf eine völlig normale Entwicklung des Arbeitsmarktes hin, so dass man ihn weiterhin als abgekühlt bezeichnen kann, und eine höhere Arbeitslosenquote spricht sogar für den Zinsschritt nach unten. Die Zinssenkungserwartungen sind daher auch auf über 87 % gestiegen, von den vorgestrigen 74 % (siehe „USD/JPY gibt wie erwartet nach – was ist jetzt noch möglich?“).

(Quelle: CME Group)

Ölpreise sinken trotz anhaltend reduzierter Fördermengen

Auch die gestrige Meldung, dass die ölfördernden Länder der OPEC+ die geplante Erhöhung der Fördermengen erneut verschieben, steht einer Zinssenkung nicht im Wege. Denn entgegen der gewöhnlichen Erwartung, dass die Ölpreise im Falle einer solchen Meldung steigen, sind sie gestern sogar erneut gesunken. Damit bewegen sich die Notierungen weiterhin eher in Richtung des Jahrestiefs, das bei der US-Sorte West Texas Intermediate (WTI) am 10. September bei nur ca. 65,7 US-Dollar lag (siehe Chart unten).

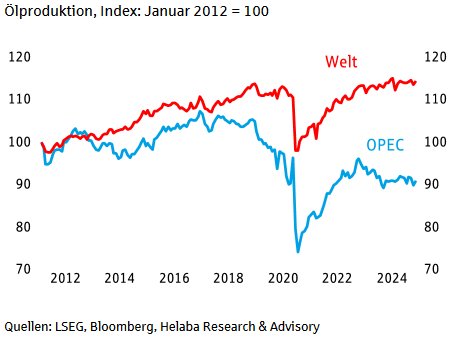

Eigentlich hatte die OPEC+ angestrebt, vereinbarte Kürzungen schon im Oktober 2024 schrittweise rückgängig zu machen. Zur Erinnerung: Die Mitgliedsländer drosseln ihre Fördermenge derzeit um 5,86 Millionen Barrel pro Tag, was etwa 5,7 % der weltweiten Nachfrage entspricht. Bis September 2025 sollte es sukzessive Anhebungen der Fördermengen um insgesamt 2,4 Millionen Barrel/Tag geben. Doch eine weltweit zu geringe Nachfrage bei einem zugleich gestiegenen Angebot außerhalb der OPEC (siehe folgende Grafik) führte dazu, dass die Umsetzung mehrmals in die Zukunft verschoben wurde – so auch nun wieder. Statt im Januar 2025 soll der Ausstoß nun erst ab April 2025 wieder hochgefahren werden.

Denn trotz der Angebotskürzungen der OPEC (blaue Linie) tendierten die Ölpreise in diesem Jahr die meiste Zeit abwärts. WTI (siehe folgender Chart) erreichte zum Beispiel im April das bisherige Jahreshoch bei rund 87 US-Dollar. Und nach dem Ausbruch aus einem symmetrischen Dreieck (blaue Linien) im September scheiterte ein anschließender Rückeroberungsversuch (siehe roter Pfeil).

Auf einen Anstieg um fast 18 % folgte ein erneuter Rückgang um mehr als 15 %. Und damit notiert der Preis aktuell wieder deutlich unterhalb der Zielzone von ca. 74 bis 80 US-Dollar (gelb) und in der Nähe des September-Tiefs.

Aus charttechnischer Sicht ist sogar eher mit noch weiter fallenden Notierungen zu rechnen. Denn durch tiefere Hochs nimmt der Druck nach unten zu. Und womöglich ist das auch ein Grund, warum sich die OPEC-Staaten Medienberichten zufolge sogar bis Ende 2026 Zeit lassen wollen, um zuvor beschlossene Fördersenkungen vollständig aufzuheben.

Treibt eine Erholung der Weltwirtschaft die Ölpreise bald nach oben?

Bislang war die Ölförder-Gemeinschaft der OPEC(+) von einer Erholung der globalen Wirtschaftsaktivitäten im 2. Halbjahr 2024 und 2025 ausgegangen, durch die auch die Öl-Nachfrage hätte zulegen sollen. Die Förder-Ausweitung könnten dann verhindern, dass die Ölpreise zu stark steigen. Doch von diesem Anstieg ist, wie gerade beschrieben, nichts zu sehen – im Gegenteil.

Was nicht ist, kann allerdings noch werden. Das sehen auch die Analysten von Helaba Research & Advisory so. „Vor dem Hintergrund des 2025 erwarteten Wachstums rechnen auch wir mit einem leichten Anstieg der Ölpreise im Verlauf der kommenden Quartale“, heißt es in der gestrigen Analyse.

Könnte man also auf dem aktuell durchaus niedrigen Niveau auf einen Anstieg der Ölpreise setzen? Grundsätzlich halte ich das für eine gute Idee, da auch ich mit zukünftig wieder höheren Kursen rechne – zumindest die Zielzone von ca. 74 bis 80 US-Dollar sollte auf absehbare Zeit wieder erreicht werden. Doch was muss man dabei beachten?

Das sogenannte Rollen im Auge behalten!

Wer auf einen Anstieg der Ölpreise setzen möchte, der sollte beachten, dass man in der Regel auf die Preise von Warenterminkontrakten spekuliert, die an den großen Rohstoffbörsen gehandelt werden. Denn eine direkte Wette auf den Ölpreis ist schwierig, weil kaum ein Trader bereit sein wird, den Rohstoff physisch zu kaufen. Stattdessen kann man zum Beispiel auf Zertifikate setzen. Doch in bestimmten Marktphasen fallen dabei sogenannte Rollverluste an.

Denn die Laufzeit der Kontrakte ist begrenzt. Die Anbieter von Zertifikaten bzw. anderen Anlageprodukten, wie zum Beispiel Optionsscheinen, bei denen die Laufzeit nicht begrenzt ist, müssen daher auslaufende Terminkontrakte immer wieder gegen neue austauschen, die zu einem späteren Ablauftermin fällig werden. Meistens geschieht dies monatlich, bei einigen Zertifikaten auch vierteljährlich. Jedenfalls wird dieser Wechsel im Fachjargon als „Rollen“ bezeichnet.

Gewinnträchtig ist das für den Zertifikate-Käufer, wenn der neue Kontrakt mit längerer Laufzeit weniger kostet als der alte. Das ist zum Beispiel bei Rohöl der Fall, wenn der Markt erwartet, dass der Rohstoffpreis zukünftig sinkt. Diese für Anleger positive Roll-Rendite wird als „Backwardation“ bezeichnet. Andernfalls fallen Rollverluste an, bei denen man von „Contango“ spricht.

Was Sie bei Rohstoffspekulationen sonst noch beachten sollten

Aktuell herrscht ein Backwardation bei den Rohölkontrakten. Aber das ist nur dann vorteilhaft, wenn die Rollgewinne, die dadurch entstehen, nicht durch Preis- bzw. Kursverluste aufgezehrt werden. Und wie gesagt – eine Backwardation-Situation kann ein Zeichen dafür sein, dass die Händler (weiter) sinkende Preise erwarten.

Da für Euro-Anleger zudem Wechselkurseinflüsse bestehen, sollte man bei längerfristigen Rohstoffspekulation angesichts der Vielzahl von Einflussfaktoren besondere Vorsicht walten lassen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)