Der fahnenstangenartige Anstieg hatte noch gefehlt

von Sven Weisenhaus

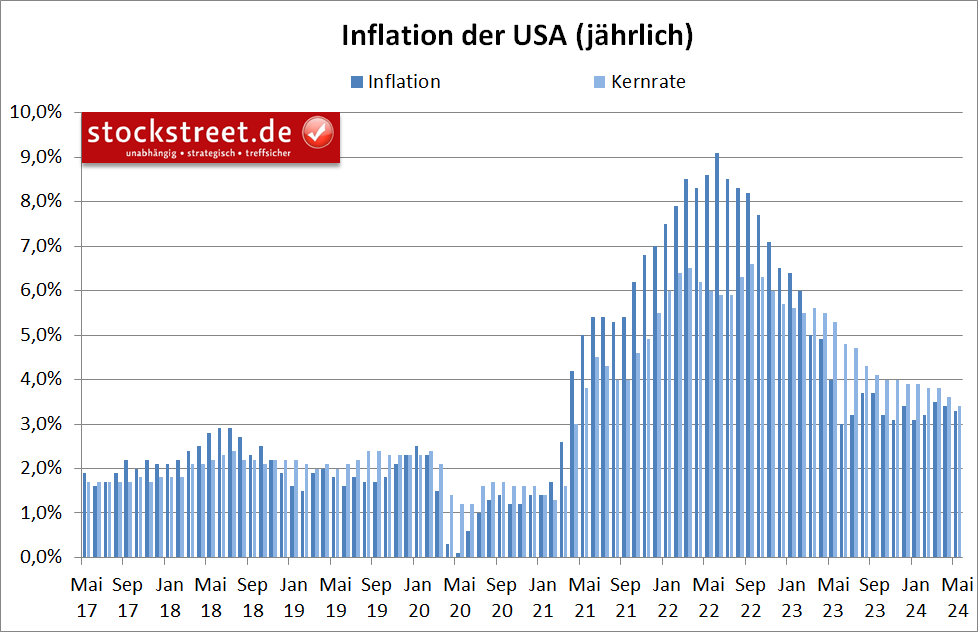

Die Inflationsdaten aus den USA sind gestern minimal besser ausgefallen als erwartet. Der Verbraucherpreisindex blieb im Vergleich zum Vormonat unverändert, statt um +0,1 % zuzulegen, nach einem Plus von +0,3 % im April. Die Jahresrate gab dadurch auf +3,3 % nach und damit etwas stärker als mit +3,4 % erwartet (April: +3,4 %).

Um jeweils einen Zehntelprozentpunkt fiel auch die Kernrate niedriger aus als erwartet. Im Vergleich zum Vormonat waren es +0,2 % statt +0,3 % (Vormonat: +0,3 %), im Vergleich zum Vorjahr +3,4 % statt +3,5 % (Vormonat +3,6 %).

Beide Jahresraten sind damit immer noch weit vom 2 %-Ziel der US-Notenbank entfernt, und nur die Kernrate befindet sich weiterhin in einem Abwärtstrend. Doch wie soll es in einem solchen Fall aktuell auch anders sein – die Aktienkurse gingen natürlich dennoch sofort wieder durch die Decke. Der Wahnsinn – vor allem bei den US-Technologiewerten – nimmt kein Ende.

Welle 5: Eine Übertreibung in der Übertreibung

Erinnern Sie sich noch an folgenden Chart des Nasdaq 100 aus der Börse-Intern vom 4. Juni?

Ich hatte dazu geschrieben, dass der jüngste Rücksetzer womöglich nur eine Welle 4 im aktuellen Aufwärtstrend war, auf die nun eine Welle 5 mit einem neuen Rekordhoch folgt. Bereits einen Tag später war dieses Rekordhoch bereits erreicht (siehe folgender Chart).

Hätte dabei das Prinzip der Wellengleichheit gegolten und wäre die Welle 5 genauso lang ausgefallen wie die Welle 1 (grüne Rechtecke), dann wäre mit diesem Rekordhoch der aktuelle Aufwärtstrend des Nasdaq 100 beendet gewesen. Doch wir befinden uns bekanntlich seit Monaten in einer massiven Übertreibung. Und so setzte sich natürlich auch die kurzfristige Aufwärtsbewegung in der derzeit typischen Manie(r) fort.

Der gesamte 5-gliedrige Kursanstieg hat dadurch inzwischen schon wieder zu einem Kursanstieg von fast 15 % binnen weniger als 2 Monaten geführt. Und das obwohl der vorherige Aufwärtstrend, der am 21. März endete, den Index schon um fast ein Drittel nach oben katapultiert hat. Alleine die aktuelle Welle 5 führte bislang zu einem Kursplus von mehr als 7 % – binnen nur 8 Handelstagen.

S&P 500 wird weiterhin mit nach oben gezogen

Logisch, dass dadurch auch der S&P 500 mit seinem hohen Tech-Anteil auf ein neues Rekordhoch gezogen wurde und die Welle 5 nun größer ausfällt als die Welle 1.

Seit Jahresbeginn kommt der marktbreite US-Aktienindex damit nun auf ein Plus von mehr als 14 %, nach einem Gewinn von etwa einem Viertel (!) im vergangenen Jahr. Beide Jahre sind damit deutlich überdurchschnittlich – und somit eine Übertreibung. Wobei das laufende Jahr ja noch nicht einmal zur Hälfte vorbei ist. Wo soll das enden?!

Ein fahnenstangenartiger Anstieg ist häufig das Finale

Aus Sicht der Elliott-Wellen womöglich mit dem aktuellen Anstieg im Rahmen der Welle 5. Dazu passt auch, dass diese vor allem beim Nasdaq 100 inzwischen einen fahnenstangenartigen Charakter hat. Dieser lässt sich häufig beim Finale eines extremen Aufwärtstrends beobachten.

Dow Jones weiterhin relativ schwach

Und was macht derweil der Dow Jones? Er legte gestern auch zu (siehe rote Ellipse im folgenden Chart).

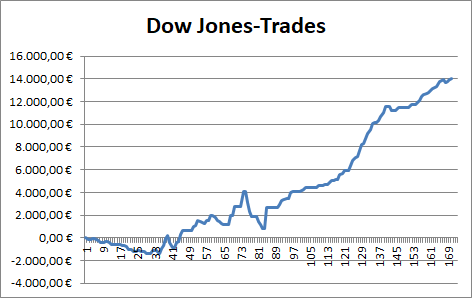

Das ist erfreulich. Denn die Leser des Trading-Dienstes „Target-Trend-CFD“ konnten dadurch wieder einmal schnelle Gewinne erzielen. Denn ich hatte in den vergangenen Tagen Long-Positionen auf den Dow Jones aufgebaut:

Erst vorgestern war ich bei 38.660 Punkten eingestiegen. Und das Kursziel von 38.880 Zählern wurde mit dem Kurssprung nach den Inflationsdaten gestern bereits erreicht.

Zu einer weiteren Long-Position, in die wir per Stop-Entry-Order am Donnerstag vergangener Woche automatisiert „reingespült“ wurden, platzierte ich gestern einen Stop-Loss auf 39.020 Punkte. Und da der Dow Jones einen Teil seiner Gewinne abgab, wurde auch diese mit einem Gewinn beendet.

Ergebnis: schnelle 300 €.

![]()

Die Performance aller bislang beendeten Dow-Jones-Trades kletterte dadurch auf ein neues Hoch oberhalb von +14.000 €.

Ich gebe zu: Diese Gewinne brauchen wir derzeit auch, um ein wachsendes Minus bei Short-Positionen auf den Nasdaq 100 zu kompensieren. Aber ich bin recht optimistisch, dass dieses Minus bald sehr schnell zusammenschmelzen wird, wenn der Aktienmarkt in seine längst überfällige Korrektur geht, die ich spätestens im saisonal sowieso schwachen Herbst erwarte. Und dann dürften am Ende die realisierten Gewinne auch tatsächlich übrigbleiben.

Der Markt ist immer mehr abhängig von wenigen Aktien

Für dieses Szenario spricht auch die relative Schwäche des Dow Jones, die sich gestern wieder durch den langen Docht der Tageskerze mit rotem Kerzenkörper zeigt. Sie ist ein (weiteres) Anzeichen dafür, dass Teile des Marktes die Rally der (wenigen) Technologieaktien schon längst nicht mehr mitmachen. Die Schieflage nimmt dadurch zu. Und wenn die Big Techs in eine Korrektur gehen, wird dies sehr wahrscheinlich den gesamten Markt mehr oder weniger stark einbrechen lassen. Der fahnenstangenartige Anstieg des Nasdaq 100 im Rahmen der Welle 5 deutet darauf hin, dass dieses Szenario nicht mehr allzu lange auf sich warten lassen wird.

Darauf sollten Sie nun achten!

Achten Sie daher nun besonders darauf, wenn der Nasdaq 100 zurücksetzt und diese Bewegung in hohem Tempo erfolgt. Rutschen die Kurse sehr schnell auf 19.200 Punkte und wird dadurch der gestrige Kurssprung aus den Inflationsdaten vollständig abverkauft, ist dies ein erstes Warnzeichen. Geben die Kurse dann im hohen Tempo bis auf unter 18.900 Punkte weiter nach, ist auch der bullishe Ausbruch aus einer Seitwärtsbewegung von vorgestern und vom Donnerstag vergangener Woche hinfällig. Das wäre kurzfristig schon sehr bearish.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)