EUR/USD: EZB sollte die Zinsen senken, Fed kann geduldig abwarten

von Sven Weisenhaus

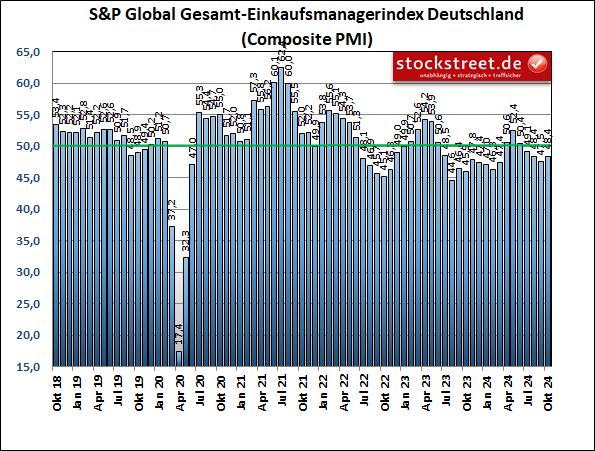

Die deutsche Wirtschaft hat ihre Talfahrt im Oktober offenbar abgebremst. Darauf deutet zumindest der Einkaufsmanagerindex für die gesamte Privatwirtschaft hin – also Industrie und Dienstleister zusammen. Dieser legte laut der monatlichen Umfrage von S&P Global um 0,9 auf 48,4 Punkte zu. Er erholte sich damit von zuvor 4 Rückgängen in Folge, die den Frühindikator auf ein 7-Monats-Tief gedrückt hatten. Das Stimmungsbarometer blieb allerdings trotz des aktuellen Anstiegs deutlich unterhalb der Marke von 50, ab der es Wachstum signalisiert.

Immerhin: Ökonomen hatten nur mit einem Anstieg auf 47,6 Zähler gerechnet. Und die Stimmung in der Industrie, die nach wie vor der Hauptgrund für die Schwäche der deutschen Wirtschaft ist, hat sich im Oktober deutlich gebessert, was auch der Hauptgrund für den überraschend starken Anstieg des Gesamt-Index ist. Das entsprechende Barometer legte um 2,0 auf 42,6 Zähler zu.

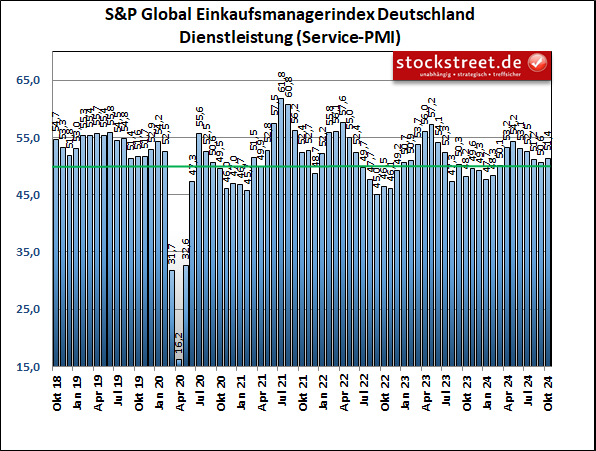

Zugleich verbesserte sich auch der Index für die Dienstleister, wenn auch „nur“ um 0,8 auf 51,4 Punkte. Die gefährliche Tendenz in Richtung der 50er Marke ist damit zumindest erst einmal unterbrochen.

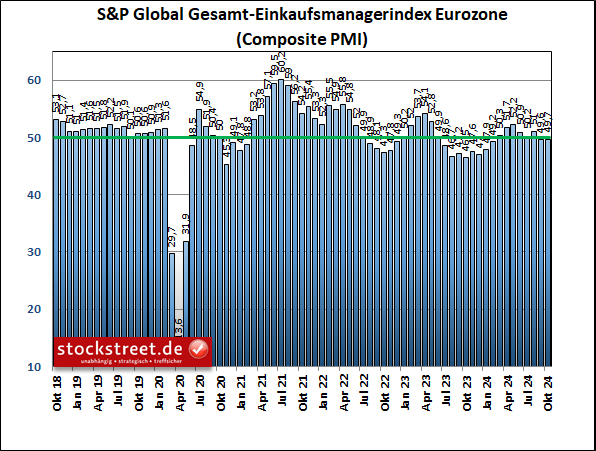

Die verbesserte Stimmung der deutschen Unternehmen trug auch dazu bei, dass der Einkaufsmanagerindex für die Eurozone leicht zulegen konnte. Er stieg um 0,1 auf 49,7 Punkte, blieb damit aber ebenfalls unterhalb der Wachstumsschwelle, und das den zweiten Monat in Folge.

Ökonomen hatten damit gerechnet, waren aber von einem Anstieg auf 49,8 Punkte ausgegangen.

Licht und Schatten

Bei den Daten gibt es also Licht und Schatten. Teilweise haben sie positiv überrascht, teilweise die Erwartungen enttäuscht. Insgesamt hat sich die Stimmung der Unternehmen in Deutschland und der gesamten Eurozone verbessert, die Daten deuten aber darauf hin, dass die Wirtschaft immer noch nah an einer leichten Rezession operiert.

EZB kann die Zinsen weiter senken

Positiv kann man auch noch werten, dass die konjunkturelle Schwäche dazu führt, dass die Preise nicht mehr stark steigen und die Inflation damit weiter nachlassen dürfte. Das wird die Europäischen Zentralbank (EZB) sehr wahrscheinlich dazu veranlassen, die Leitzinsen weiter zu senken.

Angesichts dessen ist bei der EZB auch bereits eine Kontroverse über das Tempo weiterer Zinssenkungen in Gang gekommen. Österreichs Notenbankchef Robert Holzmann hielt gestern zum Beispiel einen weiteren Schritt nach unten im Umfang von 0,25 Prozentpunkten auf der Sitzung im Dezember für möglich.

Und nach Ansicht des französischen Notenbankchefs Francois Villeroy de Galhau stehen der Notenbank für die kommenden Treffen angesichts des unsicheren internationalen Umfelds alle Optionen offen – also auch für einen großen Zinsschritt. Zumal die EZB bei der Inflation im nächsten Jahr früher als erwartet ihr 2%-Ziel erreichen dürfte, so der Franzose am vergangenen Freitag zu Journalisten. Die EZB müsse daher nun ebenso auf die Gefahr eines dauerhaften Unterschreitens dieser Marke achten wie bisher auf das Risiko, dass die Inflation über diese hinausschieße.

Seit portugiesischer Kollege Mario Centeno brachte daher sogar schon konkret einen größeren Schritt um 0,5 Prozentpunkte ins Spiel.

Und EZB-Ratsmitglied Fabio Panetta aus Italien stellte die Idee in den Raum, dass die Zinsen sogar auf ein Niveau sinken sollten, das niedrig genug sei, um die Wirtschaft anzukurbeln. Demnach müsste die Geldpolitik also wieder von restriktiv auf expansiv wechseln, die Zinssenkungen also bis unter das neutrale Niveau fortgesetzt werden. Bei einem neutralen Zinssatz wird die Wirtschaft weder angeschoben noch gebremst.

Dabei wird wieder offensichtlich, dass vor allem die südlichen Länder nach wie vor zu einer lockeren Geldpolitik neigen. Jedenfalls wird es bei der EZB zumindest zu weiteren kleinen bzw. normalen Zinssenkungen kommen, womöglich bei jeder der anstehenden Sitzungen, bis zumindest das neutrale Zinsniveau erreicht wird.

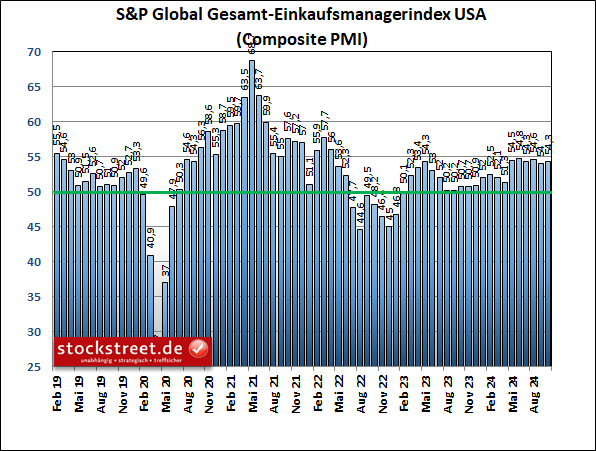

Die US-Wirtschaft benötigt keine Zinssenkungen

Dagegen könnte die US-Notenbank (Fed) einen deutlich flachen Zinssenkungspfad beschreiten. Denn von einer konjunkturellen Schwäche ist in den USA weiterhin nicht viel zu sehen. Das bestätigen auch die gestrigen Einkaufsmanagerdaten von S&P Global. Der Index für die gesamte US-Wirtschaft legte im Oktober auf 54,3 Punkte zu, von 54,0 im Vormonat. Und er bewegt sich damit schon seit einem halben Jahr auf dem gleichen hohen Niveau.

Getragen wird das Wachstum dabei weiterhin von den Dienstleistern, die rund 70 % des Bruttoinlandsprodukts (BIP) ausmachen. Deren Index legte auf 55,3 Zähler zu, von zuvor 55,2. Zwar schwächelt auch in den USA die Industrie, aber auch hier verbesserte sich die Stimmung – der Index stieg von 47,3 auf 47,8 Punkte.

Zinsdifferenz weitet sich zu Lasten des Euros aus

Und daher kann man annehmen, dass sich die Zinsdifferenz zwischen dem Euro und dem US-Dollar in Zukunft ausweitet, weil die Fed womöglich im Dezember keine Zinssenkung vornehmen wird, im Gegensatz zur EZB. Und dies hat der Markt bereits eingepreist, indem die Renditen der US-Anleihen jüngst wieder deutlich gestiegen sind (siehe vorgestrige Börse-Intern) und der Euro zum US-Dollar dynamisch an Wert verloren hat.

Vor genau einer Woche hatte ich dazu geschrieben, dass ich das nächste Kursziel für den EUR/USD beim Zwischentief vom 1. August bei 1,0777 USD sehe (siehe „EZB drückt die Zinsen und den Euro“). Und: „Diese horizontale Marke bildet in Kürze mit zwei wichtigen Aufwärtstrendlinien eine Kreuzunterstützung.“ Inzwischen wurde das Kursziel erreicht und der Bereich hat dem Wechselkurs auch als Halt gedient.

Lesern des Chartanalyse-Dienstes „Target-Trend-Spezial“, in dem der EUR/USD regelmäßig analysiert wird, hatte ich am Dienstag bereits dazu den Hinweis gegeben, auf diesem Niveau eine spekulative Long-Position zu wagen, „um die kurzfristig überverkaufte Lage zu nutzen und auf eine Kurserholung zu setzen“, wie es konkret hieß.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)