Hat die Fed ein schlechtes Timing?

von Sven Weisenhaus

Nanu? Was war denn das gestern für eine Marktreaktion? Ist das Aufwärtspotential etwa (endlich) ausgereizt? Obwohl die Erzeugerpreise in den USA (und somit auf dem klar dominierenden Markt für die Börsen) weniger stark gestiegen sind als erwartet und der Unterschied zwischen tatsächlichen Daten und Erwartungen sogar größer ausfiel als bei den gestrigen Verbraucherpreisen (siehe „Der fahnenstangenartige Anstieg hatte noch gefehlt“), konnten die Kurse zuerst nur moderat zulegen und dann ihre Gewinne nicht halten (siehe dazu auch Chart des Dow Jones unten – gelbe Ellipse).

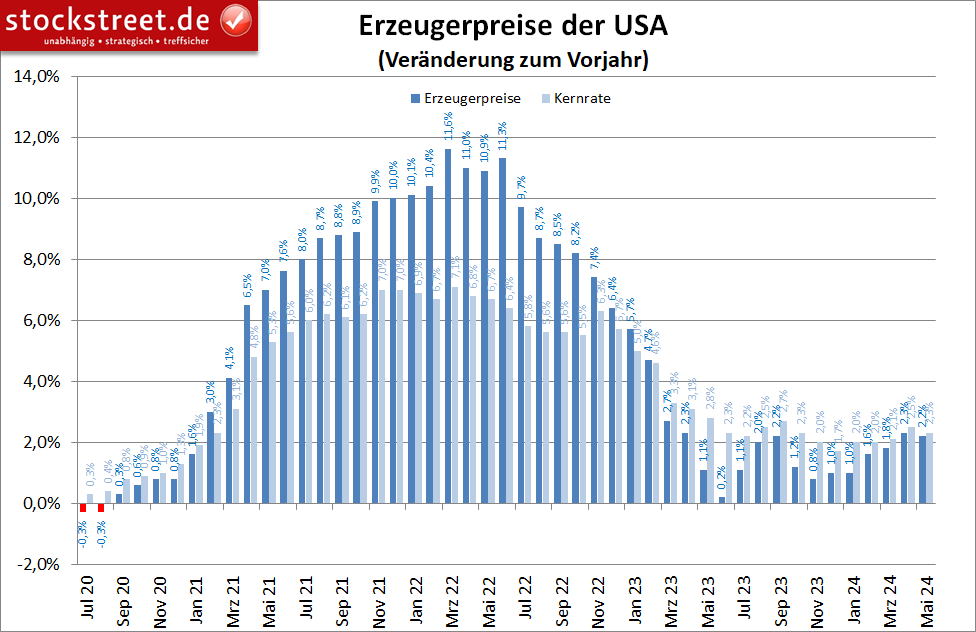

US-Erzeugerpreise sinken überraschend

Im Vergleich zum Vormonat schrumpften die Erzeugerpreise im Mai sogar. Statt eines erwarteten Anstiegs um +0,1 % ging es um 0,2 % abwärts, nach +0,5 % im April. Die Jahresrate gab dadurch auf +2,2 % nach, von +2,3 % im Vormonat. Die Erwartung lag hier bei einem Anstieg auf +2,5 %.

Auch bei der Kernrate gab es vor allem im Vergleich zum Vormonat eine positive Überraschung. Die Preise stagnierten (0,0 %) im Mai. Dagegen hatten Experten im Durchschnitt mit einem Anstieg um +0,3 % zum Vormonat gerechnet, nach sogar +0,5 % im April. Die jährliche Teuerung bei der Kernrate lag bei nur +2,3 %, statt erwarteter +2,4 % und +2,5 % im April.

Überraschung größer, Kursreaktion kleiner

Während bei den Monatsraten der Erzeugerpreise die Differenz zwischen tatsächlichen Daten und den Erwartungen also bei 0,3 Prozentpunkten lag, waren es bei den vorgestrigen Verbraucherpreisen nur 0,1 Prozentpunkte. Erfreulich ist auch, dass die Aufwärtsbewegung der Vormonate bei den Preisen der Produzenten gebrochen scheint (siehe Grafik oben). Dennoch war der Kurssprung am Aktienmarkt nach den vorgestrigen Daten deutlich größer.

Nun kann man natürlich einwenden, dass die Verbraucherpreisdaten für die Geldpolitik deutlich relevanter sind. Doch das erklärt höchstens, warum die gestrige Kursreaktion im ersten Moment weniger euphorisch ausfiel. Es erklärt nicht, warum die Kursgewinne zügig wieder abgegeben wurden und der Dow Jones sogar ab dem offiziellen Handelsbeginn um 15:30 Uhr (MESZ) deutlich ins Minus gerutscht ist.

Zumal etwas später auch der Nasdaq 100 und in seinem Schlepptau der S&P 500 folgten.

Setzt jetzt die Schwäche auf dem Arbeitsmarkt ein?

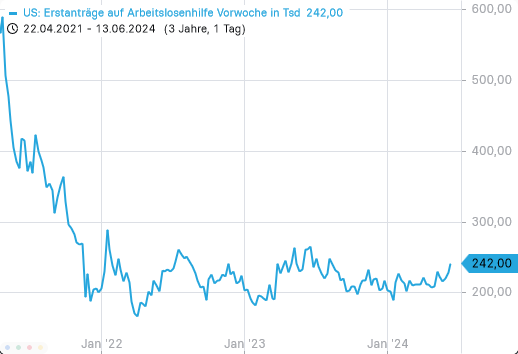

Waren dafür vielleicht die Erstanträge auf Arbeitslosenhilfe verantwortlich, die mit 242.000 über den Erwartungen von 225.000 lagen und zudem so hoch ausfielen wie zuletzt Mitte August 2023?

(Quelle: stock3)

Aktuell scheint die einzig logische Erklärung, dass die Anleger nun doch Sorgen vor einer Abkühlung der Wirtschaft haben. Allerdings ist ein einzelner Konjunkturindikator eigentlich zu wenig, um plötzlich Ängste vor einer schwächeren Wirtschaft hervorzurufen. Wobei: Sinkende Erzeugerpreise wären ja bereits der zweite, weil sinkende Preise auf eine schwache Nachfrage hindeuten.

Vielleicht war aber das Aufwärtspotential kurzfristig wirklich schlicht ausgereizt und es haben einfach nur Gewinnmitnahmen eingesetzt – nach dem Motto „sell the facts“.

Die Fed hat ein schlechtes Timing

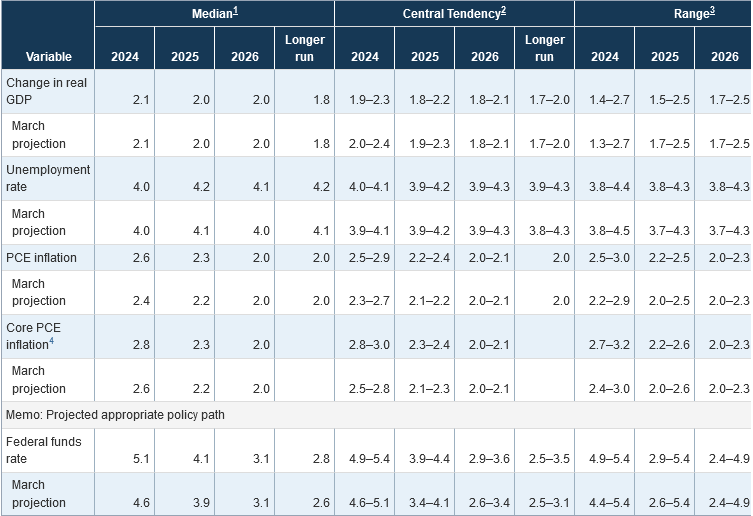

Sollte sich allerdings ab jetzt mit weiteren Konjunkturdaten eine konjunkturelle Schwäche der US-Wirtschaft abzeichnen, dann hätte die Federal Reserve (Fed) ein extrem schlechtes Timing beweisen. Denn die US-Notenbank stellte ausgerechnet gestern erst die Märkte darauf ein, dass es im laufenden Jahr wahrscheinlich nur noch zu einer Senkung der Federal Funds Rate kommen wird, statt der bislang anvisierten drei.

(Quelle: federalreserve.gov) Wirtschaftsprognosen der US-Notenbank

Wenn also ausgerechnet jetzt der Arbeitsmarkt plötzlich schwächelt oder in den nächsten Wochen gar größere Probleme macht, müssten die Währungshüter eventuell eine Kehrtwende vollziehen. Und das könnte die Glaubwürdigkeit der Notenbank beschädigen oder gar ihre Kompetenz in Frage stellen.

Dabei hat die Notenbank aus meiner Sicht bereits ein schlechtes Timing an den Tag gelegt. Denn auf einmal von drei auf nur noch eine Zinssenkung zu korrigieren, wirkt etwas überzogen. Man hätte stattdessen schon bei der vorangegangenen Zinssitzung eine Senkung vom Tisch nehmen können, da zu diesem Zeitpunkt längst klar war, dass sich die Inflation hartnäckig hält. Oder man hätte vorgestern eine erste und bei Bedarf bei der nächsten Sitzung eine zweite Zinssenkung streichen können. Auch das wäre plausibler gewesen, also jetzt plötzlich eine große Korrektur vorzunehmen.

Nun gut, immerhin hat die aktuelle Entscheidung keine größeren Verwerfungen an den Börsen ausgelöst. Aber wer weiß, vielleicht war gerade das ja das Anliegen der Fed, um etwas Spekulation aus dem Markt zu vertreiben. Dann wurde dieses Ziel aber offensichtlich verfehlt.

Bund-Future mit der aktuell interessantesten Entwicklung

Für mich jedenfalls aktuell die interessanteste Entwicklung: Der Bund-Future macht sich erneut auf, seinen Abwärtstrendkanal zu brechen – trotz der Aussicht auf eine längere Wartezeit für (weitere) Leitzinssenkungen der Notenbanken. Diese Aussicht würde eigentlich eher für höhere Renditen und schwächere Kurse am Anleihemarkt sprechen.

Ich erinnere in diesem Zusammenhang daran, dass ich vor genau einer Woche schrieb, bei einer Long-Position könnte hier noch mehr drin sein (siehe „Völlig vorhersehbar“). Aber weiterhin gilt es für den Bund-Future, zunächst die aktuellen Hürden zu überwinden. Der Abwärtstrendkanal muss nachhaltig nach oben gebrochen und die horizontale Linie des Dreiecks zurückerobert werden. Dann kann sich weiteres Aufwärtspotential entfalten.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)