Lieferte die Fed den Sargnagel für die diesjährige Rally?

von Sven Weisenhaus

Es ist erstaunlich, dass die vorgestrigen crashartigen Kurseinbrüche am Aktienmarkt offenbar nur kurzzeitig die Börsen durchgerüttelt haben. Und es ist beeindruckend, wie schnell die Anleger wieder zu ihrem vorherigen Verhalten zurückgefunden haben und dieses fast unbeeindruckt fortsetzen.

Auffällig ruhiges Kursverhalten

Immer wieder ließ sich in den vergangenen Tagen beobachten, dass sich die Kurse an den Aktienmärkten extrem langsam, ruhig und stetig bewegten. Beim Nasdaq 100 ging es dabei meistens kontinuierlich aufwärts. Als Beispiel nehme ich im folgenden Chart den CFD-Handel bei JFD Brokers vom vergangenen Freitag und Montag:

Im Vergleich zu den starken Kursausschlägen, die sich üblicherweise vor allem kurz vor und nach Eröffnung des offiziellen Handels beobachten lassen, war das Tröpfeln der Kurse im Rest der Zeit fast regelmäßig einschläfernd. Nur Pünktchen für Pünktchen bewegten sich die Kurse in extrem engen Bahnen – auch beim Dow Jones:

Hier konnte man fast die Uhr danach stellen, dass es zur Handelseröffnung wie üblich zu einem Volatilitätssprung kommt, bei dem die Ambitionen der Bullen jeden Tag zurückgedrängt werden (rote Pfeile), so dass es zu dem außergewöhnlichen Kursverlauf kam, über den ich jüngst bereits berichtete (siehe „Ein sehr auffälliger Kursverlauf beim Dow Jones“ und „Die Magnificent 7 bremsen eine bereits laufende Korrektur aus“).

Als wäre nichts gewesen

Und nun schauen Sie sich den aktuellen Kursverlauf des Nasdaq 100 (vor und) nach dem vorgestrigen Kurseinbruch an:

Als wäre nichts passiert. Der Kursverlauf setzt sich fast ununterbrochen fort, nur eben durch den zwischenzeitlichen Kursrutsch auf einem niedrigeren Niveau. Das gleiche Bild beim Dow Jones:

Das ist irgendwie spooky.

Wichtig ist, was nach einer starken Kursbewegung passiert

Den Lesern des Chartanalyse-Dienstes „Target-Trend-Spezial“ habe ich in der vorbörslichen Ausgabe geschrieben, dass durch die Kurseinbrüche von vorgestern einige bearishe Signale gesendet wurden, das wichtigste Signal aber die hohe Abwärtsdynamik der Bewegung ist. Und weiter:

„Jetzt kommt es stärker als sonst auf die heutige Tageskerze an. Werden damit die gestrigen Kursverluste durch weitere dynamische bestätigt, könnte damit die ‚Magnificent 7‘- und KI-Blase platzen. Auch wenn die Kurse heute auf dem niedrigeren Niveau konsolidieren, wäre das bearish zu werten. Nur eine starke Erholung könnte Schlimmeres verhindern.“

Fed signalisiert weniger Zinssenkungen als erhofft

Doch warum ist es überhaupt zu den heftigen Kursrücksetzern gekommen? Die US-Notenbank (Fed) hat schließlich wie erwartet den Leitzins um 0,25 Prozentpunkte auf eine Spanne von 4,25 % bis 4,50 % gesenkt, was eigentlich eine positive Nachricht für Aktien ist. Und das Statement zu dem Zinsentscheid war im Vergleich zum vorherigen fast wortgleich.

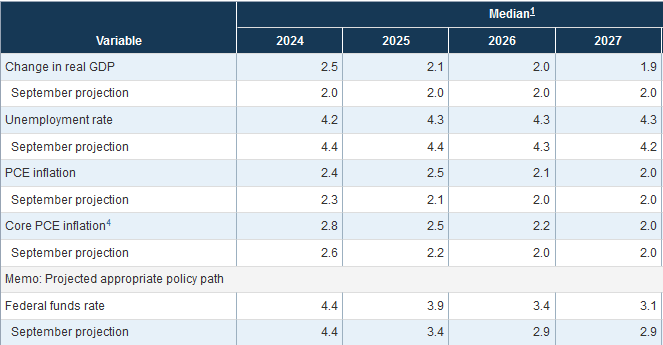

Allerdings war diesem bereits zu entnehmen, dass die Entscheidung nicht einstimmig fiel. Ein Notenbank-Mitglied, Beth M. Hammack, zog es vor, den Zielbereich für den Leitzins unverändert zu belassen. Und den aktuellen Fed-Projektionen konnte man entnehmen, dass die Währungshüter im Median für 2025 nur noch mit Zinssenkungen um insgesamt 0,50 Punkte rechnen. Zuvor waren es 1,00 Punkte.

(Quelle: federalreserve.gov)

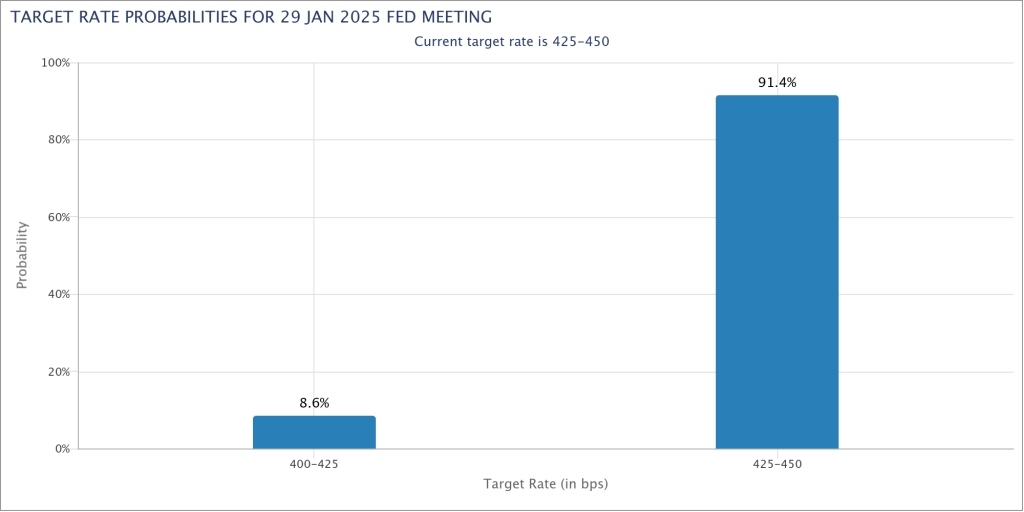

Die Fed hat den Märkten also zwei mögliche Zinssenkungen genommen, während mehrheitlich nur eine Kürzung um 25 Basispunkte erwartet worden war. Und so hat sich die Wahrscheinlichkeit für eine Zinspause im Januar nun laut dem FedWatch-Tool der CME Group auf über 90 % erhöht, von 76,7 % am vergangenen Freitag.

(Quelle: CME Group)

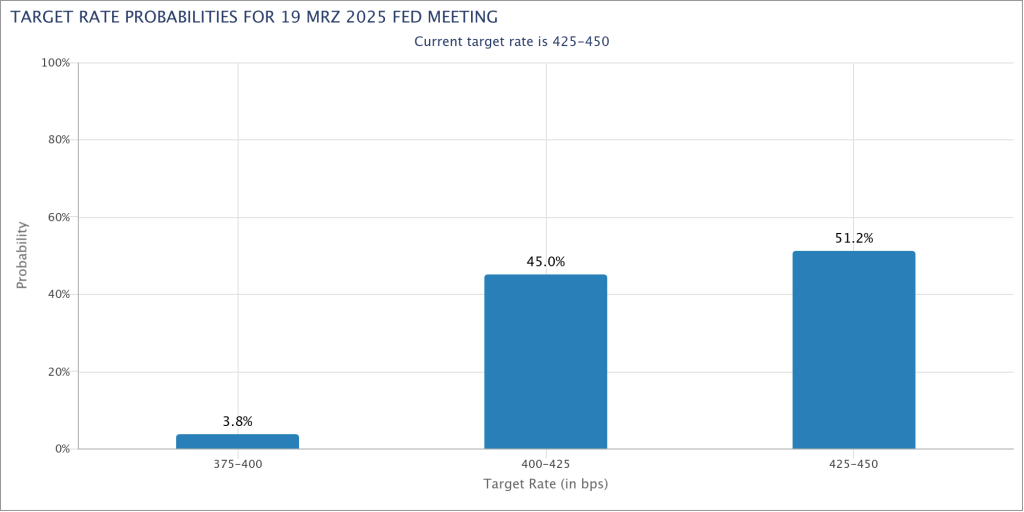

Für die folgende Sitzung am 19. März wird nun mit mehr als 51 % eine weiterhin unveränderte Target-Range erwartet, nach 34,5 % Ende vergangener Woche.

(Quelle: CME Group)

Der Anleihemarkt scheint sogar noch skeptischer bezüglich weiterer Zinssenkungen. Denn die Rendite der vom Markt vielbeachteten 10-jährigen US-Staatsanleihe ist auf über 4,50 % geklettert und notiert mit dem höchsten Stand seit Ende Mai nun sogar oberhalb der aktuellen Leitzinsspanne von 4,25 % bis 4,50 %.

Und durch den Bruch der Abwärtstrend(kanal)linie (grüner Pfeil) scheint sich nun sogar eine noch flachere Abwärtstendenz auszubilden.

Womöglich verbleiben die Zinsen aber sogar auf hohem Niveau im Rahmen einer Seitwärtstendenz. Und da hohe Zinsen am Anleihemarkt eine Konkurrenz für (die Dividendenrenditen der) Aktien sind, reagierten die Anleger vorgestern deutlich verschnupft auf den neuen Zinsausblick.

Inflationserwartungen deutlich angehoben

Der Grund für diesen Zinsausblick findet sich auch in den aktuellen Fed-Projektionen: Die Notenbank hat den Median ihrer Inflationsprognose für das Jahr 2025 von zuvor 2,1 % auf 2,5 % deutlich angehoben. Es wird also erwartet, dass die Teuerung im gesamten Jahr 2025 im Durchschnitt oberhalb des 2%-Ziels bleibt. Und solange das so bleibt und die Preisdaten, wie jüngst, sogar nach oben tendieren, wird die Fed wohl keine weitere Zinssenkung mehr vornehmen, nachdem sie die Zinswende im September mit einem überraschend großen Schritt eingeleitet, im November nachgelegt und nun zum dritten Mal in diesem Jahr ihre Geldpolitik gelockert hat.

Dies bestätigte Fed-Chef Jerome Powell auch auf der Pressekonferenz. Man sei aus seiner Sicht nun an dem Punkt oder kurz davor, an dem man die Zinssenkungen verlangsamen könne. „Von hier an ist es eine neue Phase. Wir werden bei weiteren Kürzungen vorsichtig sein“, so Powell. Die Geldpolitik sei zwar immer noch restriktiv, aber deutlich näher an einem neutralen Niveau.

Dow Jones mit längster Verlustserie seit 1974

Der Dow Jones verzeichnete vor diesem Hintergrund vorgestern den 10. Rückgang in Folge und damit die längste Verlustserie seit einer 11-tägigen Talfahrt im Oktober 1974.

Zugleich fällt der aktuelle Rücksetzer mit -6,15 % größer aus als die beiden vorangegangenen (-3,48 % bzw. -3,87 %). Höhere Abgaben musste der Index zuletzt bei der ABC-Korrektur Anfang August hinnehmen (-6,95 %). Nun muss man, wie oben bereits geschrieben, abwarten, was für eine Tageskerze sich ausgebildet hat.

Aktuell, gestern um 17:15 Uhr, zeigt der Aktienmarkt bereits wieder Schwäche. Das ist kein gutes Zeichen. Die Jahresendrally könnte tatsächlich ausfallen. Stattdessen dürften institutionelle Anleger nun Sorge um ihre Performance bekommen. Wenn sich die Kursverluste fortsetzen, schmilzt der bislang erzielte Jahresgewinn dahin. Will man dem tatenlos zusehen oder lieber auch die Schäfchen ins Trockene bringen? Ist Letzteres der Fall, könnte es bis Jahresende durch zunehmende Gewinnmitnahmen mit den Kursen weiter abwärts gehen. Der Anfang dazu ist vorgestern gemacht worden. Und gestern wurde die neue Schwäche zunächst bestätigt. Es bleibt sehr spannend aktuell.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)