PBoC und BoJ folgen nicht der EZB und Fed

von Sven Weisenhaus

Auf beiden Seiten des Atlantiks haben die Notenbanken die Zinswende eingeläutet. Die Europäische Zentralbank (EZB) hat mittlerweile zweimal die Leitzinsen gesenkt. Am Mittwoch zog die US-Notenbank (Fed) mit einem großen Zinsschritt nach. In Asien sah man sich dagegen jüngst nicht genötigt, geldpolitische Maßnahmen zu ergreifen. Sowohl die chinesische Zentralbank (PBoC) als auch die japanische (BoJ) haben gestern beschlossen, ihre Leitzinsen unverändert zu belassen.

Hang Seng kann auch ohne geldpolitische Unterstützung zulegen

Konkret belässt die PBoC den Zinssatz für 1-jährige Kredite (Loan Prime Rate) bei 3,35 % und den für 5-jährige bei 3,85 %. Einige Anleger hegten dagegen die Hoffnung auf eine geldpolitische Spritze für die problembehaftete Wirtschaft Chinas. Doch diese Hoffnungen wurden enttäuscht.

Dennoch konnten die Kurse am chinesischen Aktienmarkt gestern zulegen – wie auch in den vorangegangenen Tagen. Das gilt zumindest für den Hang Seng, der dadurch sogar eine wichtige Abwärtstrendlinie überwinden konnte, wenn auch noch nicht nachhaltig (siehe grüne Ellipse im folgenden Chart).

Zudem wurde das Hoch vom 30. August überschritten, aber ebenfalls noch nicht nachhaltig. Mit dem höheren Hoch und dem zuvor gebildeten höheren Tief (grüne Linien) liegt nun trotzdem eine Aufwärtstendenz vor. Die vorherige scharfe Korrektur scheint damit beendet. Bestätigt wird dies, wenn die Kurse über das 61,80%-Fibonacci-Retracement dieser Korrektur bei 18.488,15 Punkten klettern können. Zumal dann auch die vorherigen Zwischenhochs überwunden sind.

Ohne weitere Signale ist der Markt noch keinen Trade wert

Solange das nicht der Fall ist, besteht die Gefahr, dass die Kurse an der Abwärtstrendlinie scheitern und sich das derzeit noch trendlose und wilde Auf und Ab des Marktes fortsetzt. Also gilt vorerst weiterhin: Finger weg! (Siehe dazu auch „Gemischte Signale aus China – fundamental und charttechnisch“.)

Beim Nikkei 225 sind die Kursausschläge noch wilder

Auch der japanische Nikkei225 ist für mich derzeit keinen Trade wert. Denn auch hier haben wir es mit einem wilden Auf und Ab zu tun.

Bei prozentual zweistelligen Kursausschlägen binnen weniger Handelstage ist dieser Markt derzeit nur etwas für Spekulanten.

BoJ ist um eine Marktberuhigung bemüht

Die japanische Notenbank scheint bemüht, dass sich dies wieder ändert. Denn nachdem eine Zinsanhebung der BoJ vom 31. Juli auf 0,25 % (siehe „Plötzliche Richtungswechsel beim Nasdaq 100 und USD/JPY“) dazu geführt hatte, dass nicht nur der japanische Aktienmarkt, sondern auch die Währung des Landes Kurskapriolen schlug (siehe auch „Warum die Börsenwelt nun auf Japan schaut“), wollen die Währungshüter vor weiteren Maßnahmen erst eine weitergehende Marktberuhigung abwarten. Und so wurde gestern mit einstimmigem Votum beschlossen, die Zinssätze unverändert zu belassen, was allgemein auch so erwartet worden war.

Gute Gründe für weitere Zinsanhebungen

Gleichzeitig zeigte sich die BoJ allerdings zuversichtlich, dass die japanische Wirtschaft weiterhin auf dem Weg zu einer moderaten Erholung ist. Der private Konsum befinde sich „in einem moderaten Aufwärtstrend“, hieß es gestern von den Währungshütern. Zuvor hatte die Zentralbank den Konsum lediglich als „widerstandsfähig“ eingeschätzt. Und so äußerte die Zentralbank erneut die grundsätzliche Bereitschaft zu weiteren Zinsanhebungen, falls sich weiterhin abzeichnet, dass die Inflation zukünftig bei etwa 2 % liegen wird und zugleich solide Lohnzuwächse verzeichnet werden.

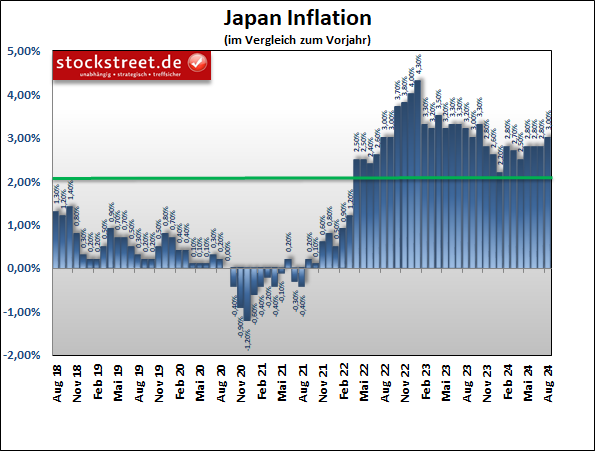

Passend dazu wurde gestern gemeldet, dass die Inflation in Japan im August 2024 auf 3,0 % zulegte und damit das höchste Niveau seit Oktober 2023 erreichte. Zudem liegt sie damit nun den 29. Monat in Folge oberhalb des Ziels von 2 %.

Die von den Notenbanken primär beachtete Kerninflation stieg zugleich auf 2,8 % und damit den vierten Monat in Folge.

Es gibt also eigentlich gute Gründe für weitere Zinsanhebungen der BoJ. Mit diesen rechnen fast alle Experten auch fest, allerdings erst auf der Sitzung im Dezember.

USD/JPY vollzieht die erwartete Kurserholung

Und womöglich ist das auch der Grund, warum der Yen zum US-Dollar schwächer tendiert, obwohl die US-Notenbank jüngst eine große Zinssenkung beschlossen hat, die eigentlich schlecht für den Dollar ist. Denn sinkende Zinsen machen einen Währungsraum für Anleger weniger attraktiv. Die Nachfrage nach der Währung, in dem Fall dem US-Dollar, lässt tendenziell nach.

Dennoch konnte sich der USD/JPY von seinem frischen Korrekturtief deutlich erholen und bis auf über 144 Yen zulegen.

Damit läuft nun die Kurserholung, die ich vor genau einer Woche erwartet hatte (siehe „USD/JPY setzt Abwärtstendenz fort – Chance für Short-Trades?“). Diese trifft bei rund 145 Yen mit einer Abwärtstrendlinie auf einen Kreuzwiderstand. Daher hatte ich diese Marke auch als mögliches Kursziel genannt.

Bietet sich nun der Einstieg in einen USD/JPY-Short an?

Ob ich von diesem höheren Niveau aus mit einem Short-Trade auf wieder fallende Kurse setzen würde, hängt vom Verhalten der Anleger an dieser Marke ab. Aktuell würde ich eher dazu neigen, auf den neuen Short-Trade auf den USD/JPY vorerst noch zu verzichten, weil die Anleger mit einer weiteren Zinserhöhung der BoJ erst im Dezember rechnen und die Erwartungen für weitere Zinssenkungen der Fed recht hoch sind. Nehmen diese Erwartungen ab, kann sich die Erholung des Dollars noch etwas weiter fortsetzen. Kommt es allerdings schnell zu dynamischen Rücksetzern unter die Marke von 141,677 Yen, steigen die Gewinnchancen eines Short-Trades wieder.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)