USD/JPY: Japan droht mit Interventionen

von Sven Weisenhaus

Als Stockstreet Mitte des vergangenen Jahres um Feedback zum kostenlosen Newsletter „Börse-Intern“ gebeten hatte, schrieb ein Leser Folgendes:

„Sehr geehrtes Börsenteam,

gerne schicke ich Ihnen ein kurzes Feedback über Ihren täglichen Börsenbrief.

Dieser ist sehr abwechslungsreich, die Chartdiagramme, vor allem nach der Target Trend Methode, informieren leicht und verständlich über die Tendenzen von Dax & Co.

Ich schaue mir ihren Börsenbrief täglich an, bevor ich an der Börse Aktionen starte.

Da ich ein konservativer Anleger bin, beschränken sich diese überwiegend auf sichere Aktien mit hohen Dividendenrenditen, vorzugsweise kapitalertragssteuerfrei.

Es wäre schön, wenn Sie auch mal Chartdiagramme von solchen Werten analysieren könnten.

Ansonsten kann ich Ihren Börsenbrief nur weiterempfehlen.

Ich bedanke mich auf diesem Wege für den täglichen Börsenbrief und verbleibe

Mit freundlichen Grüßen“

Bezüglich der Bitte nach Charts zu Aktien mit hohen Dividendenrenditen wies ich den Leser auf regelmäßige Chart-Analysen zu Einzelaktien auf den Stockstreet-Internetseiten hin.

USD/JPY-Analyse im Rahmen der „Rohstoffe & Emerging Markets News“

Warum erzähle ich Ihnen das ausgerechnet heute, also ein Dreivierteljahr nach dem Dialog mit dem Leser? Weil einerseits viele Leser des Newsletters „Börse-Intern“ die anderen Informationsangebote von Stockstreet immer noch nicht kennen. Und andererseits, weil es mir Gelegenheit bietet, aus aktuellem Anlass auf die aktuelle Ausgabe des Gratis-Newsletters „Rohstoffe & Emerging Markets News“ hinzuweisen. Denn vorgestern hat Chefredakteur Manfred Ries eine interessante Analyse zum Währungspaar USD/JPY (siehe „USD/JPY: Wann der große Ausbruch kommt“) verschickt – und zwar zu einem Zeitpunkt, an dem es wichtige Entwicklungen rund um das Währungspaar gibt.

Zinswende der Fed könnte sich verzögern

Aus Sicht des US-Dollars war wichtig, dass sich US-Notenbankdirektor Christopher Waller für eine Verzögerung bei der Zinswende aussprach. Angesichts jüngster Daten zur hartnäckigen Inflation sei es umsichtig, möglicherweise länger als bisher angenommen beim derzeitigen restriktiven Kurs zu bleiben, so Waller. Dies könne helfen, die Inflation auf einem nachhaltigen Kurs in Richtung des 2 %-Ziels der Notenbank zu halten. „Als Reaktion auf die jüngsten Daten ist es meiner Ansicht nach angemessen, die Gesamtzahl der Zinssenkungen zu reduzieren oder sie weiter in die Zukunft zu verschieben“, sagte das Mitglied des siebenköpfigen Direktoriums der Federal Reserve (Fed). Er wolle es tunlichst vermeiden, dass mit einer verfrühten Zinssenkung das Risiko eines nachhaltigen Wiederaufflammens der Inflation heraufbeschworen werde.

Zinssenkungen seien allerdings nicht vom Tisch. Wenn mit weiteren Fortschritten auf dem Weg zum Inflationsziel zu rechnen sei, werde es angebracht sein, im Laufe des Jahres damit zu beginnen, sagte Waller. Womöglich müssten jedoch noch einige Monate mit nachlassender Inflation ins Land gehen, damit die Fed die nötige Zuversicht erlangen könne.

Dollar erreicht gegenüber dem Yen ein 34-Jahres-Hoch

Eine längere Phase hoher Zinsen in den USA führt in der Regel zu einem stärkeren Dollar. Denn ein hoher US-Leitzins zieht Kapital aus Währungsräumen mit niedrigeren Zinsen an. Und da in Japan trotz einer kürzlich erfolgten Zinsanhebung (siehe „BoJ erhöht die Zinsen – und der Yen schwächelt dennoch“) noch nahezu Null-Zins-Politik herrscht, verwundert es nicht unbedingt, dass die japanische Währung vorgestern mit 151,97 Yen gegenüber dem Dollar auf den niedrigsten Stand seit 34 Jahren gefallen ist.

Japan droht mit Interventionen am Devisenmarkt

Das rief in Japan eine Dringlichkeitssitzung des Finanzministeriums und der Notenbank auf den Plan, was aus Sicht des Yen äußerst wichtig war. Denn es folgte eine Erklärung, dass man zu einer Intervention am Devisenmarkt bereit sei. Finanzminister Shunichi Suzuki sagte, man könne „entschiedene Schritte“ gegen „exzessive Währungsbewegungen“ unternehmen. Und Masato Kanda, der stellvertretende japanische Finanzminister, erklärte gegenüber Reportern: „Betrachtet man die Währungen, so hat der Dollar-Yen-Kurs allein in den letzten zwei Wochen starke Schwankungen von 4 % erlebt. Das spiegelt nicht die Fundamentaldaten wider.“ Die jüngsten Yen-Bewegungen seien spekulativ. Er sei daher bereit, angemessen auf die Entwicklung der japanischen Währung zu reagieren und schließe keine Maßnahmen aus.

Fundamentaldaten sprechen gegen einen derart schwachen Yen

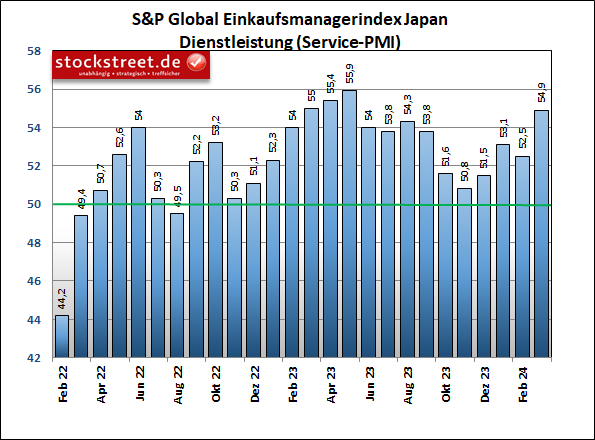

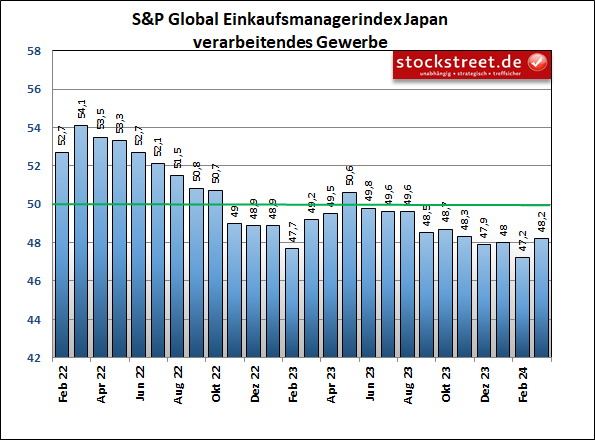

In der Tat sprechen einige aktuelle Daten gegen einen derart schwachen Yen. So deuteten zum Beispiel die Einkaufsmanagerdaten von S&P Global am Donnerstag vergangener Woche darauf hin, dass Japans Aktivitäten im Privatsektor zum Ende des 1. Quartals 2024 deutlich an Schwung gewannen. Der Gesamt-Index (Dienstleistung und verarbeitendes Gewerbe zusammen) stieg im März auf 52,3 Punkte, nach 50,6 im Februar. Oberhalb von 50 Zählern wird bei diesem Frühindikator Wachstum angezeigt.

Angetrieben wurde das höhere Wachstum durch die stärkste Expansion im Dienstleistungssektor seit Mai vergangenen Jahres (54,9 gegenüber 52,9).

Damit kann die Produktion im verarbeitenden Gewerbe zwar nicht mithalten, da sie weiterhin schrumpft, allerdings im März nicht mehr so stark wie in den 3 Monaten zuvor (48,2 gegenüber 47,2).

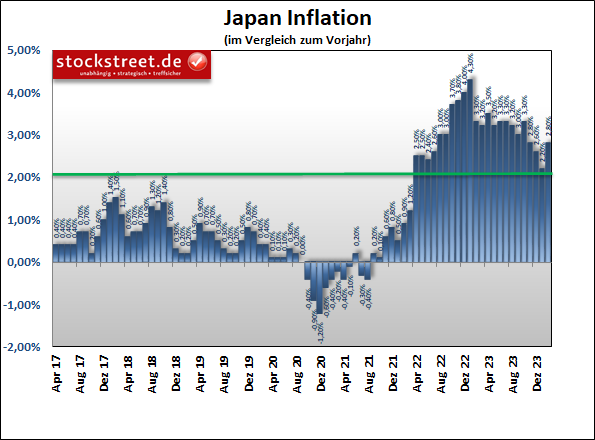

Einen Tag später, am vergangenen Freitag, wurde gemeldet, dass sich auch die Inflation in Japan beschleunigt hat. Im Februar lag die Teuerung der Verbraucherpreise bei +2,8 %, nach +2,2 % im Januar. Und sie notiert damit den 23. Monat oberhalb der Zielmarke von 2 %.

Der landesweite Kern-Verbraucherpreisindex (VPI), der Kosten für frische Lebensmittel ausschließt, stieg im Februar ebenfalls um 2,8 % zum Vorjahr, nach einem Anstieg von 2,0 % im Januar. Der sogenannte Kernindex, der frische Lebensmittel und Energiekosten ausschließt, gab zwar auf +3,2 % nach, von +3,5 % im Januar, aber auch er liegt damit noch immer deutlich über der Zielmarke.

Bank of Japan: Bereits im Juli eine weitere Zinsanhebung?

Und vor diesem Hintergrund sind nach der jüngsten Zinsanhebungen der japanischen Zentralbank natürlich weitere denkbar. Die Zeitung “Nikkei” zitierte bereits am Mittwoch einen Insider aus der Notenbank mit den Worten „Weitere Anhebungen sind natürlich auf dem Tisch“. Möglich sei eine Erhöhung bereits im Juli oder erst im Oktober. Wobei für den Oktober-Termin spricht, dass die Bank of Japan (BoJ) damit mehr Zeit habe, die Effekte ihres jüngsten Richtungswechsels zu beobachten. Für den Termin im Juli spricht allerdings, dass schnellere Zinsanhebungen den Abwertungsdruck vom Yen nehmen könnten. Zumal ein schwacher Yen den Preis für Importe hochtreibt und damit für mehr Inflation sorgt, was die BoJ zum früheren Handeln zwingen könnte.

Darum ist der Dollar trotzdem stärker als der Yen

Zunehmendes Wirtschaftswachstum, höhere Inflation und dadurch die Aussicht auf steigende Leitzinsen – das sind eigentlich beste Voraussetzungen für eine stärkere Währung – im Falle Japans also für einen stärkeren Yen. Doch in den USA ist das Wachstumstempo aktuell noch höher als in Japan, was auch für den Leitzins gilt. Und das spricht für einen weiter steigenden USD/JPY. Zumal es Signale gibt, dass sich die Zinswende in den USA verzögert (siehe oben). Erst wenn das nicht mehr der Fall ist und sich kontinuierlich sinkende US-Leitzinsen abzeichnen, könnte der Dollar Schwäche zeigen und der Yen die Chance für Gewinne bekommen.

Aufsteigendes Dreieck beim USD/JPY

Insofern besteht natürlich die Möglichkeit, dass sich das aufsteigende Dreieck beim USD/JPY, welches Manfred Ries in seiner vorgestrigen Analyse gezeichnet hat, bald nach oben auflöst und der USD/JPY dadurch noch einmal kräftig zulegen kann, der Yen also gegenüber dem Dollar weiter an Wert verliert. Aus charttechnischer Sicht ist das absolut zu erwarten, weil aufsteigende Dreiecke bullishe Chartformationen sind.

Fraglich ist allerdings, ob Japan dieser Entwicklung tatenlos zusehen wird. Durch Interventionen könnte versucht werden, diesen Ausbruch zu verhindern, bis sich die fundamentalen Rahmenbedingungen zugunsten des Yen verändern.

Fazit

Die Entwicklung beim USD/JPY ist also derzeit extrem spannend. Der Markt scheint aktuell noch klar auf einen steigenden Wechselkurs zu setzen, was zu der aktuellen fundamentalen Lage durchaus noch passen würde. Aber die Zeit spricht langsam dagegen. Denn längerfristig betrachtet stehen die Zeichen auf sinkende Zinsen in den USA und steigende in Japan. Und da die Börse zukünftige Entwicklungen üblicherweise vorwegnimmt, ist mit einem zukünftig fallenden USD/JPY zu rechnen. Die Frage ist nur, wann die jeweiligen Zinsschritte erfolgen und wie lange Japan noch einen Wertverfall des Yen toleriert.

Ich würde daher derzeit höchstens sehr vorsichtig auf einen steigenden USD/JPY setzen. Aus charttechnischer Sicht könnten bei einem Anstieg über die Marke von 152 Yen und somit einem bullishen Ausbruch aus dem aufsteigenden Dreieck durchaus Gewinne mit Long-Positionen winken. Doch man muss sich des Risikos bewusst sein, in eine Intervention am Devisenmarkt zu geraten.

Ich wünsche Ihnen frohe Osterfeiertage!

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)