Wilder Aktienmarkt, planmäßiger Anleihemarkt

von Sven Weisenhaus

Die geldpolitische Entscheidung der US-Notenbank (Fed) war vorgestern sicherlich spannend, weil es galt, aufmerksam auf jedes Wort aus dem schriftlichen Statement und der Pressekonferenz zu achten. Und dabei konnte man dann auch Änderungen im Wortlaut bemerken, wie der folgende Vergleich zeigt:

Am 12. Juni hieß es im Statement:

- Job gains have remained strong, and the unemployment rate has remained low.

- Inflation has eased over the past year but remains elevated.

- In recent months, there has been modest further progress toward the Committee’s 2 percent inflation objective.

- The Committee judges that the risks to achieving its employment and inflation goals have moved toward better balance over the past year.

- The economic outlook is uncertain, and the Committee remains highly attentive to inflation risks.

Im vorgestrigen Statement heißt es:

- Job gains have moderated, and the unemployment rate has moved up but remains low.

- Inflation has eased over the past year but remains somewhat elevated.

- In recent months, there has been some further progress toward the Committee’s 2 percent inflation objective.

- The Committee judges that the risks to achieving its employment and inflation goals continue to move into better balance.

- The economic outlook is uncertain, and the Committee is attentive to the risks to both sides of its dual mandate.

Also:

- Die Beschäftigungszuwächse sind nicht mehr stark, sondern haben sich abgeschwächt und die Arbeitslosenquote ist nicht mehr niedrig geblieben, sondern gestiegen, aber nach wie vor niedrig.

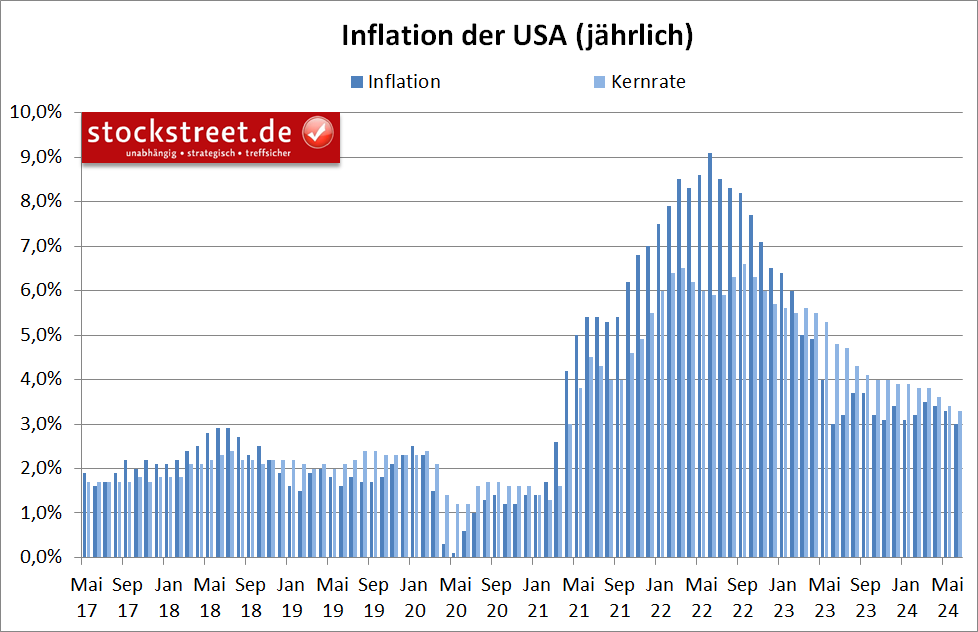

Genau das wollte die US-Notenbank mit den hohen Zinsen erreichen, weil der Arbeitsmarkt angespannt war und durch stark steigende Löhne die Inflation anheizt wurde. - Die Inflation bleibt nicht mehr hoch, sondern nur noch etwas hoch. Und es gab keine bescheidenen, sondern einige weitere Fortschritte zum Inflationsziel.

Die US-Notenbank sieht sich also näher am Ziel bei der Inflationsbekämpfung. - Die Währungshüter sind nicht mehr nur aufmerksam bezüglich der Inflationsrisiken, sondern sie schauen nun auf die Risiken beider Seiten des Doppelmandates.

Die Notenbank wird also nun nicht mehr nur die Inflation bekämpfen, sondern auch dafür sorgen, dass am Arbeitsmarkt möglichst Vollbeschäftigung herrscht. Für das Inflationsziel muss sie allerdings aktuell die Zinsen hoch halten, für das Arbeitsmarktziel dagegen den Leitzins tendenziell senken.

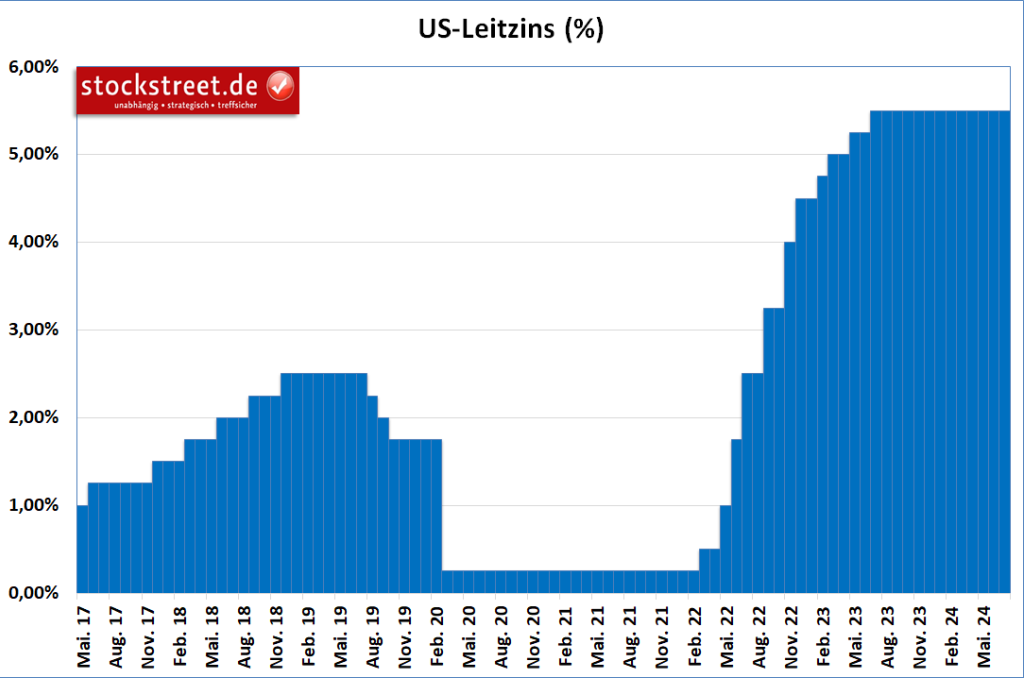

Seit geraumer Zeit liegt der Leitzins der US-Notenbank zwischen 5,25 % und 5,50 %.

Damit befindet er sich inzwischen weit oberhalb der nachlassenden Inflation, die zuletzt bei noch etwa 3 % lag.

Dadurch wurde die Geldpolitik zunehmend restriktiv. Und daher kann die US-Notenbank problemlos eine Zinssenkung vornehmen, ohne den Druck auf die Inflation zu verringern, um eine weitere Abschwächung des Arbeitsmarktes zu verhindern oder zumindest abzuschwächen.

Mit anderen und klaren Worten: Die US-Notenbank hat vorgestern eine Zinssenkung auf der nächsten Sitzung im September (verbal) vorbereitet.

Da das allerdings mehrheitlich genau so erwartet worden war und es somit keine Überraschungen gab, wurde das schnell zu einem Non-Event. Die Märkte konnten ihre aktuellen Trends einfach fortsetzen.

Wilder Aktienmarkt

Das gilt zum Beispiel für den Aktienmarkt, auf dem es wieder plötzliche und scharfe Richtungswechsel gab: Vorgestern ging es extrem stark und dynamisch rauf, gestern fast genau scharf wieder runter. Dadurch kam es beim DAX zu dem Phänomen, dass er vorgestern noch an die obere Linie einer möglichen Dreiecksformation klopfte (die ich den Lesern des Chartanalyse-Dienstes „Target-Trend-Spezial“ bereits am Montag präsentiert hatte) und somit sogar die Chance für einen Ausbruch nach oben hatte, gestern aber die untere Linie gebrochen hat, womit sich nun doch wieder die Welle C zu bilden scheint (siehe rote Pfeile im folgenden Chart).

Hut ab, wer als kurzfristiger Trader bei diesem Tempo mithalten kann!

Planmäßiger Anleihemarkt

Am Anleihemarkt läuft es dagegen deutlich planmäßiger. Die Kurse befinden sich in einer klaren, sehr kontinuierlichen Aufwärtsbewegung. Der Bund-Future hat mit dieser nun das Kursziel erreicht – nämlich das 50 % Fibonacci-Retracement bei 133,79 Punkten bzw. das Hoch des abfallenden Dreiecks (blau) bei 134,15 Punkten (ich berichtete).

Diese Marken wurden sogar mit zunehmender Dynamik überschritten. Damit wird mir der Anstieg inzwischen sogar etwas unheimlich, weil er in zu kurzer Zeit zu weit läuft. Denn dadurch sinken die Zinsen inzwischen schneller, als es die Leitzinsen der Notenbanken (Fed und EZB) wahrscheinlich tun werden. Was sieht der Markt, was bislang noch nicht offensichtlich ist?

Sieht der Markt die Gefahr einer Rezession?

Eine Erklärung könnte eine Rezession sein, die durch die inversen Zinskurven längst angekündigt war, aber noch auf sich hat warten lassen. Betrachtet man aber die (unkonkreten) Pläne der chinesischen Regierung, die Wirtschaft in Gang zu bekommen, und die jüngsten Konjunktursignale aus der Eurozone und im Speziellen aus Deutschland, dann ziehen durchaus schon dunklere Wolken am Konjunkturhimmel auf. Auch würde dies die schwachen Kurse der entsprechenden Aktienmärkte erklären.

Und wenn die Fed nun zunehmend den Arbeitsmarkt in den Blick nimmt, dann hat auch das sicherlich Gründe. Zumal die Leitzinsen zeitverzögert wirken. Und auch an der Wall Street sieht man ja inzwischen deutliche Signale einer Korrektur.

Es ist also erhöhte Vorsicht geboten!

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)